资本变贵了,企业怎么办?

在过去15年的大部分时间里,资本一直很廉价。

自2009年以来,一些大型企业的税后借贷成本一直低于通货膨胀率,令他们的实际债务没有成本。在这段时间的多数时候,股票市场稳步向上,与历史低点股票成本相一致。我们估计,在2022年初,标普500指数企业中平均每家公司的加权平均资本成本(weighted-average cost of capital, WACC)徘徊在6%以下。

这一切在2022年3月发生了变化,当时世界各大央行开始提高利率,以遏制不断上升的通货膨胀。在接下来的12个月里,美联储将其基准联邦基金利率从0.25%提高到4.75%,10年期国债的收益率从1.75%攀升至今天的近4%。

随着无风险资产利率的上升,大多数大型企业的债务成本也增加了——从2022年初大多数Baa级企业债务平均不到2.3%的水平上升到今天的近5.75%。

最后,根据纽约大学斯特恩商学院(Stern School of Business)的阿斯沃斯·达摩达兰(Aswath Damondaran)开展的研究,多数大型企业的股权资本成本在此期间也在上升——从不到7%上升至大约10%。全部成本包括进来的话,加权平均资本成本在短短12个月内增加了50%,甚至更多——从一年前的不到6%升至如今的近9%。

面对昂贵的资本,企业需要重新审视他们分配资源以及沟通战略的方式。在资本越来越贵的美好新世界里,这就需要:

01 重新评估增长投资

我们都知道增长会以明显的方式破坏价值,比如追求不盈利的商业模式,或者推销毛利为负的产品。不过,盈利性增长也会破坏价值。当投资于增长计划的资本产生了会计利润,但却没有产生超过企业资本成本的资本回报时,这种情况就会出现。

在今天的世界里,领导者对增长投资应该有远比从前更高的鉴别力——对可能产生有吸引力回报的投资加倍投入,并把低回报的增长投资放在次要位置。

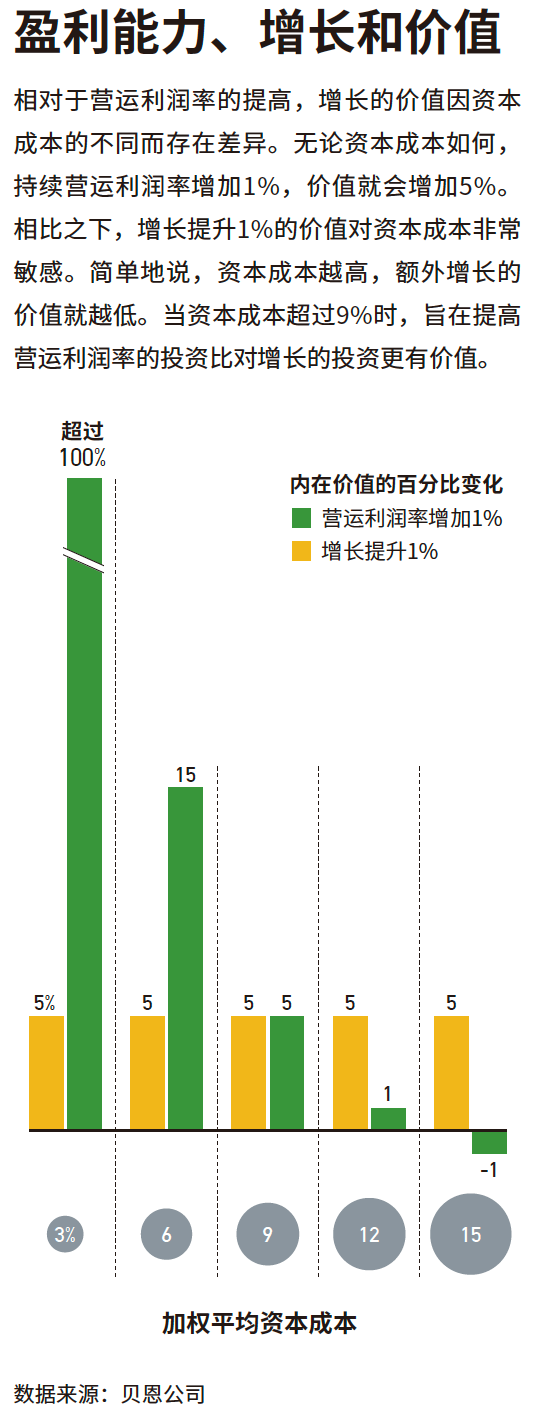

详细地说,随着资本成本的上升,相对于利润率提高的价值而言,增长的价值会发生显著的变化。当资本成本很低时,加速增长的战略所创造的价值远远超过那些与提高利润率相关的战略。

这在一定程度上解释了为何如此多的企业在过去十年中追求增长战略,并得到投资者大张旗鼓的支持——Adobe、Alphabet、戴尔科技,甚至约翰迪尔(John Deere)。

可是,当资本成本接近9%左右时(标普500指数目前的平均水平),增长的价值就会减少,而提高盈利能力的战略会创造更多的价值。许多企业已经达到了这个临界点。这就是主要由增长型股票组成的科技股重头板块纳斯达克去年大幅下跌的原因——从2022年初14000多点的高点跌至2023年初10500点的低点——Meta等公司眼睁睁看着自己的市值暴跌。

一家因专注于增长而闻名的公司已经开始以截然不同的方式描述其战略和业绩,而不是以更高的资本成本。高开高走的科技公司奈飞(Netflix)最近宣布,它不再把该公司重点关注的 “净增订阅户数”作为关键业绩指标。

事实上,尽管2022年增加了1000多万新用户,但奈飞开始大大强调将收入、营收和营运利润率作为公司的主要业绩指标。向投资者传达的信息很明确:在评估奈飞的价值时,你必须考虑流媒体客户的盈利能力,而不仅仅是他们的数量。其他成长型企业可能会效仿奈飞,以这种方式来传递信息。

02 对生产力投资

根据人工智能支持的市场情报平台Intellizence汇编的数据,由于预计经济会放缓,超过3150家公司在2022年宣布了裁员。亚马逊、微软、Salesforce、迪士尼和飞利浦首当其冲。

在大多数情况下,这些裁员是为了提高效率,让每家公司能够以更少的投入做同样的事情。根据我们的经验,裁员行动可以提高利润率(至少是暂时的),但它们通常会令以后重启增长更具挑战性——尤其是当满足新需求需要大量重新雇用员工的时候。

不过,最优秀的企业会在经济放缓期间找到提高生产力的办法,而不仅仅是削减成本。

提高生产力需要领导者确定阻碍其员工完成工作的因素。在某些情况下,问题在于组织上的复杂性——即,复杂的流程、组织架构和工作方式综合于一体。如果这种潜在的复杂性得不到消除或以其他方式进行处理,那么任何利润率的提高都将是昙花一现。

正如一位客户高管最近在监督其公司多年来第三次大裁员后所表示的那样:“我们在此之前早该明白这一点的。如果你把员工裁掉,但不把工作裁掉——或者不改变完成工作的方式——那么员工始终会回来的。”仅凭效率措施很少能带来盈利能力的持久提高。

提高生产力通常需要投资——用资本或技术替代劳动力。一些新技术提供了大幅提高生产力的潜力,无需太多的投资。比如,人工智能应用可以使许多日常任务自动化。广告文案可以用机器生成,而不用大批的营销专业人员;呼叫中心可以由优化的语言模型接听电话,这些模型经过训练,可以用会话的方式对客户、供应商和其他各方做出应答。

其他技术——最引人注目的是工厂自动化——可能需要大量投资。但如果实施得当,技术投资可以降低成本,提高生产力,让公司在短期内提高利润率,而不会牺牲中长期的增长。

03 动态审视资本开支计划

大多数企业都是按年度进行资本规划的。可是,变化的步伐令转变成为必要。首席财务官(CFO)需要正式的机制,以便全年持续跟踪假设、风险和机会方面的变化。根据上半年发生的情况,年中部署资本的计划可能需要推迟、修订或完全取消。

动态资本预算要求企业考虑指向标、触发点和相关指标。指向标指的是最能影响公司资本部署决策的关键市场因素和竞争因素。比如,通用汽车公司决定大力投资纯电动车(Battery Electric Vehicles, BEVs),背后一个关键的假设是BEV在市场上的渗透率。

这个数字是由几个具体的指向标驱动的——比如,电池的成本、政府指令的变化、可供使用的充电站、竞争对手的定价行为,等等。

这些指向标中的每一个都有重要的触发点,应该会影响到内置于资本计划中的假设。比如,如果今年主要都市区新增的充电站数量不如预期,那么通用汽车资本计划中的假设就极有可能需要改变。

通过持续监测指向标——相对于触发点——企业可以确定他们是否(以及何时)需要修改其资本计划,以保持领先对手的优势。

廉价资金的时代已经过去。

面对日益上升的资本成本,领导者应该重新思考他们分配资源和规划资本的方法。这些过程必须变得更加严谨、更具动态性。曾经“显而易见”的增长投资可能需要重新考虑。

提高利润率的行动必须考虑到生产力,而不仅仅是效率。资本——及其成本——必须得到衡量和仔细管理。否则,企业有可能对错误的机会过度投资,而对正确的机会投资不足,从而损害未来的盈利能力、增长和价值创造。

如图表“盈利能力、增长和价值”所示,无论资本成本是多少,因生产力提高而产生的1%的营运利润率提升对价值的影响(y轴)保持不变(占公司价值的5%),而(x轴)公司增长提升1%给公司价值带来的影响对资本成本高度敏感。

简而言之,资本成本越高,收入增加的价值就越低,而当资本成本超过9%时,对生产力的投资就比对增长的投资更有价值。

本文地址:http://naizai.cn/archives/14254

以上内容源自互联网,由百科助手整理汇总,其目的在于收集传播生活技巧,行业技能,本网站不对其真实性、可靠性承担任何法律责任,如有侵权请联系删除。特此声明!

题图来自Unsplash,基于CC0协议